Содержание:

1. Предыстория.

2. Доклад Марвина Гудфренда в Джексон-Хоул - перевод кульминационной части доклада с контекстными комментариями.

2.i. Отмена бумажных денег.3. Де факто наличные и безналичные (долги комбанков) - две параллельные валюты.

2.ii. Введение гибкой цены депозитов в бумажных деньгах, определяемой рынком.

2.iii. Введение электронной валюты для платежей или начисления процентов по номиналу с депозитами.

4. Бумажный доллар в Денежной базе.

5. ПОПС.

6. Чем и когда кончится?

7. Фантом-валюта против плавающего курса нал/безнал Гудфренда. Альтернатива.

1. Предыстория

Январь 2014, "О вероятности денежной реформы на Западе - 1":

При соблюдении сторонами коридоров согласованной эмиссии и текущей динамике долгового производства денежная реформа может понадобиться западному миру лет через десять и то не факт. Но...

Потоки входных и выходных долгов способны ускориться в довольно короткий промежуток времени - месяц, квартал - то есть до появления данных за отчётный период. А долги влияют на цены так же как и деньги. Ускорение долгового оборота спровоцирует неожиданный инфляционный скачок - тогда реакция повышением ставок и сворачиванием доп.эмиссии безнадёжно опоздает и сделает только хуже - снизится собираемость налогов со всеми вытекающими... Так же как опоздали отреагировать доп.эмиссией на резкое торможение долгового оборота в 2008-м и попали в дефляцию. Далее инфляционный скачок может спровоцировать панику сброса долларовых активов и здравствуй, гиперинфляция. Тогда сколь не снижай денежную базу, цены будут расти за счёт оборота долгов и бартера. В итоге денежная реформа неминуема, в лучшем случае в виде простой деноминации.

Стоит ли дожидаться неожиданного, чтобы задуматься о реформе? Я бы подготовил денежную реформу с приказом при наступлении часа Х вскрыть пакет. Как думаете, есть у так называемых первичных дилеров подобные пакеты? Думаю, есть. И не в одном варианте. [1]

И вот, на ежегодной конференции центробанков и минфинов в Джексон-Хоул-2016 был дан доклад, который явственно подтверждает факт проработки вариантов для реформы часа Х...

2. Доклад Марвина Гудфренда в Джексон-Хоул. [2]

Университет Карнеги-Меллон

а также

Национальное бюро экономических исследований

представляют:

Варианты необременительной политики процентных ставок вблизи нулевого уровня

THE CASE FOR UNENCUMBERING INTEREST RATE POLICY AT THE ZERO BOUND

Заголовок на фоне медиашума о политике отрицательных процентных ставок (ПОПС) ничего особенного не говорит. Но содержание... К тому же, время презентации доклада 9:55АМ в первый день - это прайм-тайм конференции. Предлагаю вниманию ключевые выдержки из кульминационного пятого раздела доклада, курсивом мои комментарии:

Три метода необременения политики процентных ставок вблизи нулевого уровня

Этот раздел обрисовывает в общих чертах три метода, которые полностью не обременили бы политику процентных и учетных ставок на околонулевом уровне. Эти три метода:

I. Отмена бумажных денег;

II. Введение гибкой цены депозитов в бумажных деньгах, определяемой рынком; и

III. Введение электронной валюты для платежей или начисления процентов по номиналу с депозитами, с оборотом или без оборота бумажных денег как в п.II выше.

Каждый метод оценен по эффективности, технологическим требованиям, институциональным модификациям, потенциалу для ускоренного внедрения и приемлемости для общественности в целом.

I. Отмена бумажных денег

Самым прямым способом не обременять политику процентных и учетных ставок на околонулевом уровне является отмена бумажной валюты [Buiter - 2010, Rogoff - 2014]. В принципе, отмена бумажных денег наиболее эффективна, так как не нуждается в новой технологии и не будет нуждаться в институциональных модификациях. Однако общественность была бы лишена широко используемого сервисного набора, который обеспечивают исключительно бумажные деньги:

- общепринятый бумажный носитель для операций обмена [товар-деньги-товар, долг-деньги-долг и т.д.] специально для транзакций низкого качества;

- лёгкая доступность к надёжным обязательствам самого центрального банка

Читаем между строк: следует понимать, бумажные деньги есть долг непосредственно центробанка перед населением, а средства клиентов на счетах в комбанках - долг комбанков с соответствующим риском дефолта. Впрочем, долг центробанка никоим образом не гарантирует стабильную покупательную способность фиат-денег и какие-либо сроки исполнения обязательств. Гарантируется лишь приём данной валюты для уплаты налогов - генеральная причина спроса на наличные и безналичные фиат-деньги.

- средство сбережения;

- конфиденциальность в финансовом менеджменте;

- опция хранения денег вне банковской системы или возврата депозитов по номиналу бумажными деньгами во времена

финансового напряжения.

Следовательно, общественность, вероятно, будет сопротивляться отмене бумажных денег, пока:

- мобильный доступ к банковским депозитам не станет более дешевым и более легкодоступным;

- плата за доступ к бумажным деньгам в банкоматах не станет чрезмерной;

- и/или электронные заменители валюты не станут широко доступны [Broadbent - 2016].

II. Введение гибкой цены депозитов бумажных денег, определяемой рынком

Сегодня фундаментальной причиной, что бумажные деньги обременяют политику процентных ставок на околонулевом уровне, являются меры центробанка по номинальному обеспечению депозитов/резервов.

100 долларов на депозите всегда должны быть равны по стоимости бумажным 100 долларам. Если комбанк не исполняет нормативы для обеспечения номинала депозита, он банкротится/ликвидируется и лишь тогда официально ставится знак неравенства между номиналом депозита и номиналом денег, которые сможет, если сможет, получить клиент.

Центральный банк сопротивляется восходящему давлению на цену депозитов/резервов в бумажных деньгах, удовлетворяя по номиналу любой избыточный спрос депозитов/запасов на бумажные деньги. С другой стороны, Центральный банк сопротивляется давлению в сторону понижения цены депозита/запасов в бумажных деньгах, удовлетворяя по номиналу любой избыточный спрос на валюту для вложения в депозиты/резервы. Длительное стратегическое воздействие очень отрицательной процентной ставки невозможно потому, что это ускорит широкое разрушительное изъятие денег с банковских счетов, поскольку общественность осуществила свой выбор: обменять ценные бумаги с отрицательным процентом на бумажные деньги под нулевой процент.

Центральный банк может не обременять политику отрицательной процентной ставки полностью, если прекратит защиту цены депозитов/резервов к цене бумажных денег - прекратит поддерживать между ними паритет.

...

Вместо этого Центральный банк мог бы нарастить совокупный запас бумажных денег согласно действующему правилу, чтобы заставить цену депозита/резервов и валюты колебаться вокруг паритета со временем. Правило роста бумажных денег использовало бы:

i) историческую связь потребности в валюте и ВВП,

ii) предполагаемое влияние альтернативных издержек на спрос в валюте относительно ВВП, и

iii) темп роста ВВП, агрегируемый с ростом числа бумажных денег, для поддержки паритета номинальной стоимости депозитов/резервов против бумажных денег.

Цена депозита/запасов бумажных денег колебалась бы безоговорочно выше и ниже паритета, вероятно, с автокорреляцией в одном направлении или другом.

...

В действительности цены депозитов/резервов и бумажных денег очень гибко приспособились бы как плавающие обменные курсы приспосабливаются, чтобы уравновесить валютный рынок к дифференциал между внутренними и внешними процентными ставками. Еще более релевантным предполагаемое поведение величин напомнило бы время фактических временных ограничений выплат с депозитов в Соединенных Штатах в периоды банковских кризисов в 1873, 1893, и 1907

Нам так же следует вспомнить и помнить Павловскую реформу 22 янв 1991 г. в СССР - помимо ограниченного суммой в 1000 рублей обмена купюр в трёхдневный срок, были заморожены все вклады населения в Сберкассах, а через два месяца эти вклады стали гореть в топке инфляции.

Фридман и Шварц (1963) сообщают, что определенная рынком гибкость цены депозита в валюте работала обоснованно хорошо в тех эпизодах, особенно при этих обстоятельствах, цитата: “Ограничение 1907 года включало отказ банков конвертировать депозиты в валюту по требованию вкладчика; это не привело в крупном масштабе к даже временному закрытию банков или прекращению их финансовых операций... Это длилось несколько месяцев и как только корректировка была внесена в использование двух только частично конвертируемых массовых платежей - валюты и депозитов - возможно, это могло продлиться в течение намного более длинного периода, как в некоторых более ранних эпизодах, не производя экономическое расстройство и действительно, возможно, продолжилось бы вместе с экономическим возрождением.

Речь о фактическом дисконтировании номинала депозитов и текущих остатков на счетах - снижении стоимости вкладов - например, 100 долларов на депозите стали стоить 90 долларов бумажными деньгами.

Однако центральный банк, менее благоприятно расположенный к свободно плавающей цене депозитов/резервов в валюте, мог бы ввести стиль “управляемой” политики обменного курса с “плавающим ориентиром” - возможно, посчитав это более согласовывающимся с намеченным стратегическим путем. [Agarwal and Kimball (2015), Assenmacher and Krogstrup (2016), Buiter (2010), and Kimball (2015) подробно описали пользу изменяющегося во времени обменного курса между бумажными деньгами и банковскими депозитами, чтобы ликвидировать привязку к нулю политики процентных ставок, в которой Центральный банк активно поддерживает обменный курс со временем.] Управляемое плавание не останется без потенциальных осложнений, как бы то ни было. Например, предположение рынка при более агрессивной политике отрицательной процентной ставки оказало бы восходящее давление на текущую цену депозитов/резервов в валюте. В этом случае вмешательство Центрального банка для стабилизации текущей цены депозитов/резервов предоставило бы бумажную валюту, востребованную в обмен на депозиты и/или банковские резервы, таким образом облегчив потенциально подрывное изъятие денег с банковских счетов и безналичных денежных рынков.

Таким образом, метод необременения политики процентных ставок через разную цену депозитов/резервов и бумажных денег привлекателен во многих отношениях. Режим полностью удаляет связанное препятствие ноля с относительно немногими технологическими или установленными требованиями для внедрения. В принципе, плавающая цена депозитов/резервов в бумажных деньгах может быть пущена в ход относительно быстро, если потребуется, в будущем кризисе. Важное условие, что впредь налоги были бы оценены в единицах депозитов и что договоры, ранее составленные в национальной расчетной единице, впредь будут реализованы с точки зрения депозитов [Agarwal and Kimball (2016), pp. 25-26, Buiter (2010), pp. 230-32, and Kimball (2015)].

!!! Предлагается все цены и стоимость всего и вся в действующих договорах, в том числе в трудовых соглашениях, перевести на депозитные единицы. Разумеется, что и гос.казначейские обязательства тоже.

Также было бы полезно облегчить валютный сервис, если бумажные деньги освободить от налога на прирост капитала. Стабилизировать цену депозитов/резервов в бумажных деньгах Центральный банк сможет, управляя асимметричной флотацией [разделением] - выходить с валютной интервенцией или напротив - абсорбировать избыточную валюту каждый раз, когда цена депозитов/резервов в бумажных деньгах угрожает отклонением от паритета.

III. Введение электронной валюты для платежей или начисления процентов по номиналу с депозитами

Недавние достижения в платежной технологии вместе с широким использованием интернета, Wi-Fi и смартфонов обеспечивают удобную, недорогую альтернативу использованию бумажных денег для транзакций в точке продажи. Основываясь на этих событиях, можно вообразить Центральный банк, предлагающий электронную валюту вместо бумажных денег. Как прямое обязательство Центрального банка, электронная валюта была бы так же безопасна как бумажные деньги. Валютная карта может быть выпущена на соответствующем пронумерованном карточном валютном счете. Карта может быть документом на предъявителя в том смысле, что она может использоваться, чтобы купить товары, как подарочная карта используется сегодня.

Валютная карта может быть настроена, чтобы дебетовать независимо от того, что денежные средства находятся на соответствующем счете. Технология точки продажи уже широко доступна и оборудована, чтобы считывать электронные карты и делать прямые переводы.

Предполагается лишить коммерческие банки расчетно-кассовых функций - их место займёт сам центробанк. У комбанков останутся только депозитно-кредитные и инвестиционные функции - это намного жёстче, чем возврат Закона Гласса-Стиголла (1933-1999), который разделял банки на коммерческие и инвестиционные, запрещая комбанкам вести кассовое и депозитно-кредитное обслуживание наряду с инвестиционной деятельностью - "в одном флаконе". Представляется весьма маловероятным, что банковское лобби допустит столь убийственный шаг, но для развития глобализации этот шаг очень и очень перспективен. Глобализация, читай, мировая концентрация власти и капитала - юбер аллес.

Валютные карточные счета смогут предложить платежные услуги, которые обеспечивают бумажные деньги: анонимность, делимость, обобщение покупательной способности, мобильность, безопасность, средство сбережения и процент к срочному вкладу электронной валюты. Кардинально, потому что валютные карты получат доступ к электронному балансу Центрального банка, он легко заплатит или начислит проценты в электронной валюте так же, как центральные банки могут заплатить или начислить проценты сегодня на электронных корреспондентских счетах коммерческих банков.

В этом пассаже умиляет анонимность - будет ровно наоборот. В остальном - безусловно, счёт в центробанке надёжней счетов в комбанках и поэтому такой ход будет поддержан массовой общественностью наперекор желаниям банкиров. Кухарки и олигархи получат обслуживание в самом центробанке. Собственно, предпосылки появились в конце 2015, когда ФРС по операциям обратного репо стала открывать на ночь корсчета для нефинансовых компаний (числом 121), которые никогда ранее и ни при каких обстоятельствах не могли быть в сношениях с самим центробанком.

...

На практике валютные картсчета могут быть выпущены и через кредитные организации при стопроцентной поддержке резервом в Центральном банке, с платежными услугами, предоставленными банками или другими средствами. Бумажные деньги могли продолжить обеспечиваться вдоль линий, обрисованных в общих чертах в разделе II. И тогда цена депозита/резервов в бумажных деньгах колебалась бы, как описано выше.

Но и в таком случае "на практике" комбанки потеряют львиную долю - ведь средства на этих карт.счетах будут подлежать резервированию на 100% и банк не сможет ими воспользоваться для кредитования/инвестирования, а лишь возымеет небольшую комиссию за обслуживание клиентских потоков...

У возможного появления электронной валюты по номиналу с депозитами, возможно бок о бок с гибкой ценой депозитов/резервов в бумажных деньгах, много привлекательных особенностей. Режим полностью удалил бы препятствие нуля в политике процентных ставок, предлагая через электронную валюту фактически полный спектр услуг, которые бумажные деньги предложили в прошлом, включая предоставление по требованию по номиналу с депозитов. Чтобы сделать так, электронная валюта должна выплачивать процент ниже рыночной цены; но обычные бумажные деньги - также. Следовательно, общественность, вероятно, сочла бы электронную валюту приемлемой альтернативой бумажным деньгам. Основная проблема состоит в том, что электронная валюта потребовала бы значительных инвестиций в банковское дело, центральное банковское дело и платежную системную инфраструктуру, прежде чем это могло быть сделано доступным.

_____________

3. Де факто наличные и безналичные (долги комбанков) - две параллельные валюты.

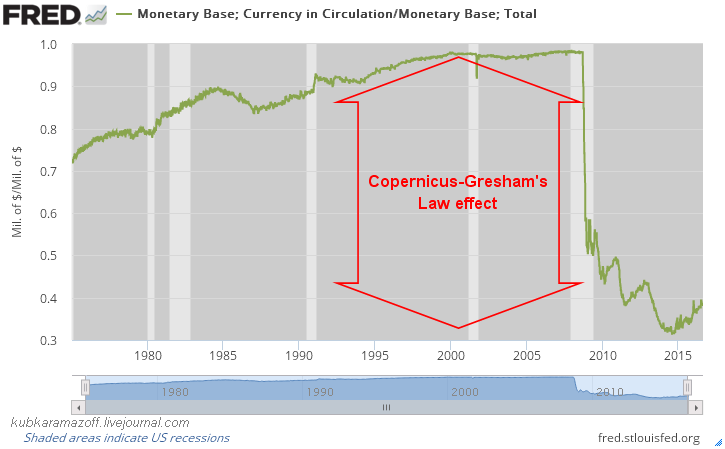

Впечатляет, что подобные идеи, подобные схемы теперь публично моделируются на высшем уровне - собрании мировых центробанков и минфинов. До сих пор сие было уделом малоизвестных блогов. Постоянных читателей наверняка так же впечатлило, что эти и ещё более эффективные схемы смоделированы Вашим покорным слугой в 2011-2014 г.г. Например, плавающий курс между депозитами и деньгами - ничто иное как две параллельные валюты, см. "Параллельные валюты" [3]. Показательно, что Гудфренд понимает Закон Коперника-Грешема (Закон КГ, ЗКГ), предлагая курс плавающий, а не административный - см. "Закон Коперника-Грешема в широкой проекции" [4].

Де факто нал и безнал (долги комбанков) всегда были, есть и будут двумя параллельными валютами, если вторые не резервируются на 100%. Вторые сейчас резервируются от 0 до единиц процентов. Например, Украина = 0, Россия = 4,25%, США = 3...10% в зависимости от суммы обязательств комбанков [5]. Последним, так сказать, резервом мира барахтается Китай - норма резервирования по вкладам и остаткам на клиентских счетах менялась от 8 до 25% в истёкшие 15 лет. Сейчас у Китая 17% [6].

Если только отменить бумажные деньги, то останется одна валюта - банковско-долговая.

Если отменить бумажные деньги и открыть всем счета в центробанке, то да - в обращении останется одна подлинная валюта, а не две как сейчас - бумажная и банковско-долговая. Банки останутся один на один со своими депозитами-кредитами-инвестициями. В сумме с технологиями электронных транзакций это действительно угрожает огромным сокращением системы коммерческих банков - как верно прогнозирует глава одного туземного банка.

4. Бумажный доллар в Денежной базе США.

Курс между налом и безналом поддерживается центробанками в паритете по схеме, описанной Гудфрендом. Тем не менее, с 2008 года средства в амер.комбанках стали "плохими" деньгами - стали выше их реальной стоимости, выше стоимости того же номинала в бумажных деньгах. Плохие деньги резко вытеснили из обращения деньги хорошие, см. график:

Доля наличного доллара в Денежной базе

Денежная база это сумма всех бумажных денег, в том числе в кассах банков, и банковских резервов на корсчетах в центробанке. ДБ - это так называемый супердоллар, количество денег в природе. Не путать ДБ с денежной массой - см. термины. Показательно, в годы инфляции, до 2007-2008, бумажный доллар почти полностью вытеснял из обращения банковские резервы в Денежной базе. По логике Закона КГ при административном паритете бумажный доллар был плохими деньгами, потому что не приносил доход, в отличие от безнала. И соответственно наоборот в годы дефляции и/или дефляционного риска.

Бумажные деньги не имеют риска невозврата или риска конвертации в акции неплатёжеспособного банка, которые рынком тут же будут дисконтированы на десятки процентов от номинала вклада - в разы и десятки раз - см. "Кипрский прецедент желают повторить" - на Западе уже действует законодательство, позволяющее данную конвертацию. Кроме того, с бумажных денег не взимается процент, хотя, как упоминает Гудфренд, технически это уже несложно - подруливает секта им. С. Гезеля.

Кто в истёкшие полгода ещё не встретил заголовок "Миллиардеры уходят в наличные"? Дайте запрос в поисковик. А я дам следующий график:

Годовое изменение наличного доллара и ДБ, млн долл.

Шкалы наличного доллара и супердоллара разнесены влево-вправо для наглядности периодов корреляции и раскорреляции.

Пятый год наличный доллар стабильно прибывает в среднем на 90 млрд долл. Если в период QE1 он полностью скоррелировал с ДБ, то при QE2-3 стал претендовать на самостийность, несмотря, что в истёкшие два года ДБ убывает в среднем на огромные 200 млрд год к году. Цивилизация молится на доллар и принимается складировать намоленные купюры под матрас.

Годовое изменение наличного доллара и ДБ, млн долл за весь период, с 1975-01-08

Примечательно, в период Пузыря доткомов печать и последующее сжигание наличного напоминает движение швейной иглы на один стежок. Несомненно, после первого прокола вверх, если таковой опять состоится, следует ждать кульминации в последующие месяц-три. Но, как видим, в 2008-м ни прокола, ни стежка не было, был просто минимум печати нала год к году в начале мая и кульминация кризиса в августе.

Наличный доллар и ДБ в абсолюте:

5. ПОПС. Учётная ставка что решает, когда вдруг загораются балансы - вот уже сейчас и везде? Ставка ведь по году. Разделим любую известную в истории (в том числе уже известную отрицательную) ставку на 365 дней и видим - ставка никак и никогда не разрешает критический момент - так называемый момент Минского - Minsky Meltdown - поклонницей теории является глава ФРС Йеллен [7]. Цены могут вырасти или упасть на десятки процентов в день, а сколько сотых-десятых процентов получается от деления ставки на 365 дней? Ну хорошо, я сталкивался в одной юрисдикции с 300...350 % годовых. Почти 1% в день. Но местная валюта обесценивалась на десятки-сотню процентов в день... Поэтому при пожаре приходится оперировать напрямую денежной эмиссией - печатным станком. Постфактум - да. Постфактум изменение ставки туда-сюда спровоцирует следующую волну долговых потоков - леверидж или наоборот - делеверидж. Не угадает центробанк со ставкой и эмиссией/ремиссией - усугубит, угадает - вырулит... до следующего кризиса. Теоретически схема Гудфренда должна сгладить момент Минского. Теоретически. Наличные деньги сохраняли бы цену и доверие, а курс безналичных в комбанках снизился или повысился бы в зависимости от фазы - дефляции или инфляции соответственно.

ПОПС официально декларируется утопическим желанием стимулировать владельцев денежного капитала вкладываться в реальный, в физический капитал, чтобы выйти на управляемую инфляцию, при которой абсурд невозможен. Но абсурд усугубляется. Ибо переход в физкапитал связан с рисками, с накладными расходами по переходу, хранению и обслуживанию, с потерей при дефляции, а переход в нал и хранение нала много проще. Плюс дефляционный доход от пассивного безрискового хранения денег. Переход в кеш становится пока что единственным решением для владельцев капитала.

6. Чем кончится?

См. "Безальтернативный доллар как советский рубль..." - 2009 год [8].

Разумеется, возможны ещё разнообразные программы-финты с оригинальными самоназваниями от мамы-ФРС и братских центробанков из картеля ЦБ-6, будет и фискальный террор от минфинов, но результат так или иначе явится потерей долговых капиталов, некоей конфискационной денежной, скорее, денежно-налоговой реформой, либо самоубийственной гиперинфляцией, либо той и другой, как произошло с советским рублём. Что происходило в бывшей юрисдикции советского рубля, нам хорошо известно. Показательно, что рубль в метрополии обесценился наименее, чем в отколовшихся частях Союза и деноминировался лишь один раз на 3 нуля. Например, Беларусь днями произвела то ли третью, то ли четвёртую деноминацию - даже в этом счёте есть недоразумение, вычеркнув в итоге 8 нулей с советского прарубля, Украина деноминировалась один раз, но по-крупному, вычеркнув сразу 5 нулей. Тоже в разной степени, вместе с девальвацией, кровью и нищетой, произойдёт во всех юрисдикциях, где доллар сотоварищи допущены к обращению. То есть по всему миру, кроме Сев.Кореи. И, разумеется, таже перспектива у метрополии доллара - чтобы не произошло, он есть, как выразился золотой жук Эрик Спротт, "самой красивой лошадью на живодёрне".

Когда? Никто не знает. Доклад Гудфренда - сам по себе огромное явление - указывает, что событие вероятно в обозримом будущем - счёт идёт на годы и ведётся поиск наиболее скоростных вариантов денежной реформы. По моей необоснованной оценке это произойдёт при выходе ДБ США на уровень в 4,5 трлн. долл, если долговое производство и номинальный ВВП останутся на текущих темпах роста. Если они поднимутся, то можно будет безопасно поднять планку ДБ.

7. Фантом-валюта против плавающего курса нал/безнал Гудфренда. Альтернатива.

Фантом-валюта [9] - смысл заключается в мгновенном переходе любой экономики из нац.валюты в фантом-валюту и обратно - фантом-валюта девальвируется, а вместе с нею все долги, но сама нац.валюта остаётся неприкосновенной и неизменной - разработка 2012 года. Это проще, понятней, надёжней и верней - её легко проверить эмпирически и воплотить поэтапно, без потрясений. Сам я был потрясён, когда дошёл до примечания Гудфренда, отмеченного по тексту тремя восклицательными знаками: все существующие договоры и уплата налогов должны быть переноминированы из бумажного доллара в т.н. долларовую депозитную единицу... Я понял, Американское Нац. Бюро экономических исследований в лице Гудфренда придумало свою фантом-валюту: кривую, хромую, с неопределённым сроком обращения, неопределёнными ставками, неопределённым курсом и с шоковым переходом до фазы стабилизации внутреннего и международных рынков на условиях официального явления двух разных долларов. Депозитная единица должна будет обесцениваться, а бумажный доллар - твердеть.

Идея Марвина Гудфренда верна, но с пятым колесом. Полагаю, нельзя допускать рыночный диспаритет наличного и безналичного доллара. Даже на 1/1000. Возникнет паника. Получится зеркальная шоковая терапия к периоду Павлова-Гайдара в СССР-РФ. Тогда, открыв все шлюзы, тупо свели в паритет наличный рубль физ.лиц и безналичный рубль юр.лиц, а теперь Штатам предлагается наоборот - построить шлюзы и ввести плавающий курс нал/безнал, пусть и таргетируя (поддерживая) его около паритета. В один прекрасный день ФРС закроет шлюзы: откажется поддерживать паритет банковских и прочих долгов ради сохранения репутации доллара. Произойдёт бешеная реакция населения, зависимого от социальных выплат, реакция внутренних и внешних кредиторов/инвесторов, долларовые активы которых перед этим перенонимируют в депозитную единицу. Шок неизбежен. С подрывом экономических связей США и всех между всеми.

О конструктивной, а не диктаторской, отмене наличного бумажного доллара пока тоже не стоит говорить - впрочем, профессор это прекрасно понимает, говоря, что сперва следует создать электронную альтернативу, которой общество сможет доверять.

Ключевая проблема долга по-своему оригинально описана в разделах 1-4 доклада Гудфренда... кстати, он упоминает процентные платежи комбанкам за избыточные резервы, которые следует сократить/отменить - эту меру я обозначил в январе 2014 как "Вероятнейший сигнал радикальной смены политики ФРС" [10].

Есть перепроизведённая сумма долгов. Их в любом случае требуется уценить - они никогда не будут обеспечены материальными ресурсами в текущих ценах. Если вместе с ними уценить несущую валюту доллар - меру стоимости долгов, то произойдёт утрата доверия к доллару вообще. С разрушительными последствиями для мира в целом. Например, доля инвалют, большей частью это доля доллара, занимает в русском так называемом "широком денежном агрегате" М2 аж треть - см. факты в "Ломехуза М2" [11]. В каждой стране своя ломехуза М2. Подыхая, паразит расточит яд внутри каждой страны и вне. Сложно, но можно представить, что произойдёт в России, когда падёт треть М2 и нивелируются сотни млрд долл резервов. И совершенно невозможно представить масштаб разрушений в Китае, с его триллионными долларовыми резервами и триллионной же ломехузой М2. Тоже в самих США. Доклад Гудфренда нам демонстрирует, нас радует тем, что американцы ищут конструктивные пути так, чтобы сохранить некоторое доверие к доллару, чтобы не самоубиться вместе с долларом, потянув за собой в пропасть мировую экономику.

Фантом-валюта исполнит те же цели, что схема Гудфренда: девальвация долгов без девальвации несущей валюты! Но технически исполнима за одну ночь и даже за час. Без скандалов и потрясений. Без введения параллельной валюты. Это с внутренними долгами - по ним у США проблем значительно больше, чем с внешними. Тоже можно сделать и с внешними долгами. Внешние гос.кредиторы перед выбором разрушительной неизвестности или дисконтированием по договорённости американских долгов, должны выбрать второе. Тем более, что вместе с внешними долларовыми активами аналогично дисконтируются встречные долларовые пассивы всех стран. Внешние кредиторы в ядре, например, с Китаем, Индией, Россией - могут выступить современным КИРом, выдвинув дружественное конструктивное предложение Соединённым Штатам. Тоже необходимо и Еврозоне, и Японии и Англии. В будущем и Китаю придётся провести свой юань через фантом-валюту. Фантом-валюта позволяет в моменте произвести балансировку любой национальной экономики, расшатанной и подавленной долгами. К ядру присоединятся и остальные страны. И весь мир охватит дружба и любовь - ирония, да. Но Гудфренд - сама фамилия за себя говорит, уж сильно срезонировал с моими публикациями. В общем, если бы не сей доклад, то аз не позволил бы себе вновь упоминать Фантом-валюту. Как видим, Америка, пусть с задержкой, мыслит и ищет.

Ссылки:

[1] О вероятности денежной реформы на Западе - 1

[2] Marvin Goodfriend: The Case for Unencumbering Interest Rate Policy at the Zero Bound

[3] Параллельные валюты

[4] Закон Коперника-Грешема в широкой проекции

[5] Нормы резервирования США

[6] Нормы резервирования КНР

[7] Janet L. Yellen: A Minsky Meltdown: Lessons for Central Bankers

[8] Безальтернативный доллар как советский рубль 1989-93гг. - март 2009

[9] Фантом-валюта

[10] Вероятнейший сигнал радикальной смены политики ФРС

[11] Ломехуза М2

Интерактивные графики fred.stlouisfed.org:

Доля наличного доллара в Денежной базе

Годовое изменение наличного доллара и ДБ, млн долл

Годовое изменение наличного доллара и ДБ, млн долл за весь период, с 1975-01-08

________________

Благодарю за ссылку на доклад уважаемого

Заранее благодарю за замечания к переводу.

no subject

Date: 2016-09-12 13:06 (UTC)Если не будет стабильной альтернативы - возможно, но ненадолго, так система устроена - она не может замереть надолго без тотально пушного зверька. Все будут искать альтернативу прыгающим валютам. И если такая альтернатива будет - все на нее перейдут в считанные дни. Тем более, что нужна не валюта, не средство сбережения, а банальная расчетная единица, которая бы всех устроила.

> у китайцев есть на запасном пути свой паровоз. Как минимум юань -- сразу

Нет, если полетит доллар, то и китайские ЗВР и фондовые рынки полетят следом, удержать юань директивно без драконовских мер по валютному контролю не получится. В общем то сегодня юань итак все больше привязывается к ведущим валютам, даже статус резервной валюты по версии МВФ получил.

> в идеале -- золотой сертификат на физический металл на Шанхайской бирже.

Помните пароходы Де Голля, которые он отправлял в США, меняя доллары(резаную бумагу) на золото? Вот будет точно также. Ни одна из современных валют не может иметь полноценного золотого обеспечения банально потому, что М0(нал) + М1(безнал) + М2(М0 и М1 плюс казначейки) + М3(М0 и М1 и М2 плюс векселя и пр.) кратно, на порядки больше физического объема золота в мире. Один фондовый рынок это порядка 65 триллионов долларов. А как оцениваются запасы физического золота в мире? 5 триллионов? 7 триллионов? Даже если оно взлетит в цене - его тут же раскупят да и все.

В том и смысл планируемой финансовой реформы, что современные деньги не могут быть гарантированы ничем, т.к. если посчитать все агрегаты от М0 до М3, которые могут быть конвертированы в наличные, то их физически невозможно привязать к чему-либо из-за их колоссального объема. А если сюда еще 600 или сколько там триллионов деривативов добавить?.. В том и смысл возможной отвязки нала от безнала либо введения электронной валюты от ЦБ с запретом банкам на расчетно-кассовые операции, чтобы создать валюту, которая будет отвязана от накопившихся долгов и ее стабильность можно было бы действительно гарантировать. Но тут и возникает проблема - на кого сбросить долги? Пока козлами отпущения назначены банки, но они упираются и становиться жертвами не хотят.

Что касается криптовалют, то там все просто - существующие сегодня криптовалюты почти все являются децентрализованными и анонимными, нет никакого центра эмиссии, нет никакой комиссии, исходный код программы-клиента доступен всем пользователям, а цену на нее относительно настоящих валют определяет банальный спрос и предложение рынка.

Если появятся новые криптовалюты с центром эмиссии например от банковских картелей, то они могут быть просто расчетной единицей, мерой стоимости. Например, стоимость можно привязать к корзине основных пяти-семи резервных валют. А можно к продуктовой корзине в пяти-семи странах. Или стоимости киловатт-часа опять в пяти-семи ключевых странах-регионах.

Смысл для банков будет в том, что они сохранят расчетно-кассовые операции, будут например выпускать банковские карточки и открывать счета в своих криптовалютах, за пользование которыми будут как с сегодняшних обычных валют брать комиссию. В общем то сегодня для многих банков собираемая комиссия от пользования ихними картами и счетами, комиссия за перевод денег и прочее - существенная часть пирога, отказаться от которой для многих будет равносильно банкротству.

no subject

Date: 2016-09-12 13:51 (UTC)Вы исходите из того что песец невозможен, но это ничем не обоснованное допущение. В 2008 до песца штатам оставалось несколько часов, а потом автоматически в течение двух дней весь мир оказался в том же положении. Об этом было сказано в известном видео. Я не думаю что китайцы допустят это сейчас -- они много лет готовились, и как минимум свою торговлю обеспечат юанем, и скорее всего всех своих поставщиков тоже -- юанем, или через свопы, или или через свои новые институты.

2. Забудьте про букву "В" в "ЗВР". Все эти триллионные долги заведомо ничего не стоят. Только "З" имеет значение, и у китайцев достаточно "З" для обеспечения своей торговли. А как только кто-то перейдёт на платежи на основе "З", всё остальное будет по привлекательности на уровне "Г". А юань и так директивно управляется, и врядли это изменится до преодоления нынешней ситуации -- отдаваться на произвол спекулянтов в Китае дураков нет. Биржи могут падать -- невелика беда, юань от них не зависит. Относительно SDR, точнее будет сказать что SDR вместе с МВФ привязался к юаню и Китаю соответственно, а не наоборот. Что ещё в SDR? Сплошные плохие долги (бакс, иена, фунт, евро), которые заведомо приравняются к "Г" в неминуемом кризисе.

3. Пароходы Де Голля хорошо помнят китайцы. Посмотрите сколько пароходов проходит через Шанхайскую биржу в месяц. Этот процесс идёт с 2008 года.

Относительно "не хватит золота" -- это чепуха. Золота всегда хватает -- это вопрос цены. Если китайцам нужно будет моментально обеспечить свою торговлю, и у них есть "свободные" несколько килотонн (а у них они есть), это количество обеспечит "торговые сертификаты", за которые и будет идти торговля. А что там с чужими фондовыми рынками, китайцам плевать. Кроме обеспечения торговли, это автоматически стабилизирует цены на весь важный для китайцев импорт, начиная с нефти -- в золоте нефть фактически не меняется в цене. А вот конвертации таких сертификатов в чужие валюты может и не быть вообще: сертификат может быть обменян на золото на Шанхайской бирже, а из Китая золото вывозить нельзя. Поэтому сертификаты частично поменяют на юани для обеспечения китайского экспорта, и в сумме китайцы будут менять импорт на экспорт без утраты золота вообще, а их торговые партнёры будут иметь стабильные поставки и сохранение капитала вне подохшей западной финансовой системы. Я думаю у китайцев весь сценарий давно продуман до мелочей, согласован и приготовлен к запуску в любой момент -- всё нужное у них есть. Как побочный эффект, обычный юань при небольшом использовании админресурса станет убежищем, обеспечив всю китайскую экономику (и частично союзническую) защитой от западного говношторма. А западные долги, деривативы и прочие игры останутся на западе.

4. Вы говорите нет центра эмиссии, но все кому не лень майнят всякие коины. Более того, все кому не лень создают свои криптовалюты. Вы говорите об анонимности, но скольких уже раскулачили, к скольким пришли, и сколько их ещё в списке. Это игра и игровые валюты, и желающие в неё играют, но нет оснований втягивать в эту игру свою экономику -- реальная жизнь вовсе не игра. Я понимаю что вам нравятся криптовалюты, что вы играете в эту игру и склонны всячески хвалить её -- я не против, но не забывайте где заканчивается игра, и начинается реальность. Арабы или РФ не продадут нефть за игровую валюту, а за золото продадут. У РФ и Китая в последнее время развилась торговля нефтегазом -- вы действительно думаете что её переведут на биткоин? :)

5. Относительно банков. Я не вижу реальной возможности для банков бросить операции с национальной валютой и начать впихивать карточки с игровой валютой. Всё против этого: им никто не позволит это сделать, они сами не захотят это делать, и экономика не может это принять. Есть шкафы законов и всяких правил, на которых основано существование банков. Все их системы существуют на этой базе. Это весь их бизнес. Поэтому когда будут проблемы на форексе, рубить канаты будет центральный банк, а коммерческие будут пожирать его глазами и клясться в вечной преданности, одновременно убеждая клиентов что центральный банк поддерживает их и нет причины снимать депозиты. А в 2008 народ снимал депозиты, хотя и не массово.

no subject

Date: 2016-09-12 16:54 (UTC)Наоборот - рассматриваю вариант песца, где наряду с впавшими в болтанку привычными валютами есть более-менее надежные криптовалюты.

> В 2008 до песца штатам оставалось несколько часов

Был кассовый разрыв, да.

> Я не думаю что китайцы допустят это сейчас

Ну, посмотрим. Китай все еще довольно закрытая страна, непонятно что в их статистике рисованное, а что правда. Они уже несколько лет с роста экспорта пытаются переключиться на развитие внутреннего рынка, пока получается не очень. Если во время нового кризиса Китай станет островком стабильности и тихой гаванью - тогда это будет вызов на смену ведущей сверхдержавы в мире. Будущее покажет. Я плохо знаю как у них на самом деле обстоят дела и что китайцы планируют делать.

> Относительно "не хватит золота" -- это чепуха.

Нет, как раз не чепуха. Времена золотого стандарта давно прошли. В те времена ВСЕ ведущие(на тот момент) державы мира разделяли идеи золотого стандарта(хоть на 100% реального обеспечения редко кто выходил). А если сейчас одна валюта будет иметь привязку - то через нее путем обмена бумаги на золото спекулянты просто быстро выкачают физическое золото и на этом все кончится. А если запретить эту валюту к обмену, то какой смысл гарантировать ее привязку к золоту?

> сертификат может быть обменян на золото на Шанхайской бирже, а из Китая золото вывозить нельзя.

Тогда смысл в таком сертификате? Им просто не будут пользоваться.

> Вы говорите нет центра эмиссии, но все кому не лень майнят всякие коины.

Потому что цену на биткойн определяет спрос и предложение рынка. Все владельцы этой криптовалюты являются равными членами одноранговой сети через программу-клиента. Дата очередной эмиссии всем известна заранее. Исходный код программы-клиента лежит в открытом доступе. Все по честному.

> Более того, все кому не лень создают свои криптовалюты.

Дак и любой бомж тоже может нарисовать свою валюту на рулоне туалетной бумаги, но вряд ли она кому-нибудь будет интересна, даже его собутыльники на теплотрассе скорее всего не заинтересуются "Васиными червонцами". А если криптовалюту создает серьезная организация по типу банковского картеля со своей сетью клиентов, кредиторов, держателей вкладов, со своей сетью отделений, банкоматов, терминалов, своим долевым участием в уставном капитале кучи корпораций - то это другое дело.

> Вы говорите об анонимности, но скольких уже раскулачили

Да никого не раскулачили за криптовалюты. За торговлю наркотой может и раскулачили, но причем тут биткойн, как средство обмена? Могли комп взломать, переписку, пробить айпишник, эксплойт воткнуть в браузер или операционку, телефон взять на прослушку - тут что угодно может быть, если человек занимается продажей наркоты, но биткойн, как средство обмена, тут вообще не причем.

> Это игра и игровые валюты, и желающие в неё играют, но нет оснований втягивать в эту игру свою экономику

Выше ведь разбирали, что современные валюты точно также ничем не гарантированные бумажки. Биткойн в этом плане гораздо честнее - нет центробанка, децентрализация, анонимность, все учатники равны, заранее известны время и объем эмиссии и прочее и тому подобное, неоднократно описал выше преимущества.

> У РФ и Китая в последнее время развилась торговля нефтегазом -- вы действительно думаете что её переведут на биткоин?

Современный рубль производная от нефтедоллара. Нет никакого смысла принимать в международной торговле рубль, т.к. доллар - старшая валюта, он лучше по всем параметрам. Думаю, что китайцы это тоже знают. В этом плане биткойн лучше рубля, да.

> Я не вижу реальной возможности для банков бросить операции с национальной валютой и начать впихивать карточки с игровой валютой.

Фишка как раз в том, что банкам могут запретить расчетно-кассовые операции с национальной валютой, оставив лишь функции инвестирования и кредитования. И тут криптовалюты - выход, т.е. банки могут сказать "а у нас расчеты ведутся в своей криптовалюте, мы ничего не нарушаем", а дальше через онлайн биржи спокойно обменивать свою криптовалюту на любую национальную валюту например.

Ну и последнее - я не говорю как будет в реальности(этого никто не знает, будущее по определению многовариантно). Это просто зарисовка, небольшой мозговой штурм, разбор одного из возможных вариантов.

no subject

Date: 2016-09-12 18:41 (UTC)Стандарт -- это когда на кружке массой 3.5г написано "один дукат". А золото -- это когда на кружке написано "золото 3.5г 99.99". Первое связывает фантик с физическим активом, и в момент непреодолимого дефицита (война обычно) эта связь моментально рвётся. Второе -- вещь в себе, ни с чем не связана и потому никогда не портится.

> А если сейчас одна валюта будет иметь привязку - то через нее путем обмена бумаги на золото спекулянты просто быстро выкачают физическое золото и на этом все кончится. А если запретить эту валюту к обмену, то какой смысл гарантировать ее привязку к золоту?

Достаточно исключить конвертацию, и спекулянты погуляют в саду. А смысл в валюте не теряется, потому что у китайцев огромный профицит -- они экспортируют больше чем импортируют, потому есть выбор или оставить капитал в золоте в Китае (хорошо в кризис с эпицентром на западе), или вывезти товаром из Китая (хорошо для оборота капитала). Вон Джим Роджерс в РФ всей душой влюбился после того как вышел замуж за Китай, а живёт в Сингапуре, хотя сам гражданин штатов.

> Тогда смысл в таком сертификате? Им просто не будут пользоваться.

Во время песца даже банкиры напоминают что важнее сохранить капитал, чем получать с него доход. Эта цель достигается. А сертификат "торговый" -- его функцией должно быть обеспечение торговли, а уж китайский банк сможет обменять его на юань и купить золото на Шанхайской бирже. Вы в курсе что почти все "обладатели золота" в системе LBMA никогда его не видели и не увидят? Я даже не говорю о ETF, в которых уйма бабла в чисто виртуальном золоте. А в Шанхае оно реальное, контракты на физические килограммовые слитки. Потому с энтузиазмом будут использовать -- это обеспечение, которого нет и в тот момент не будет ни у кого. Жаль в РФ не допёрли сделать такое, хотя всё для этого есть.

> Дак и любой бомж тоже может нарисовать свою валюту на рулоне туалетной бумаги... А если криптовалюту создает серьезная организация по типу банковского картеля... - то это другое дело.

Другое, да. Бомж безобиден, а картель, да ещё и банковский, даже одним термином внушает такое доверие, что хочется набрать номер Чака Норриса и всё ему рассказать. :) У меня складывается впечатление что у вас (до сих пор?) присутствует некое доверие к банкам. Вот LBMA -- тоже картель, цены на золото и серебро устанавливает в результате ежедневного сговора, только там 150 (или уже больше) владельцев на каждый слиток, и забирать металл из системы нельзя без моментальных проблем. :) А вы говорите китайским сертификатом не будут пользоваться.

> Да никого не раскулачили за криптовалюты.

Ага, то есть когда ФБР продавало с аукциона кучу биткоинов, это они честно намайнили, а не спёрли с анонимно отнятых под угрозой расправы контуперов. :) Вот такая анонимность.

> Выше ведь разбирали, что современные валюты точно также ничем не гарантированные бумажки.

Разбирали. Эти бумажки принимаются к оплате во всей юрисдикции, где их рисуют. Это негативное, но обеспечение -- можно поменять на товары и услуги, кстати анонимно. А вот что мне предложат банки за свою же криптовалюту? Найти следующего лоха, как говорят партнёры. У банков нет ничего, и юрисдикции своей тоже нет. Преимущества биткоина важны для адептов биткоина. Я уже понял что вам он нравится, но для меня это игровая валюта, юрисдикцией и обеспечением которой является игра, в которую я не играю. 99% населения любой страны аналогично воспримет это, и думаю в это число входят коммерческие банки.

> В этом плане биткойн лучше рубля, да.

Нет слов. :) Но я понял что вам очень-очень нравится биткоин.

> банкам могут запретить расчетно-кассовые операции с национальной валютой

Может со временем, постепенно, но если это сделать сразу, экономика остановится. Все системы, начиная от кассовых аппаратов и банкоматов, принадлежат, поддерживаются и завязаны на банки. У центрального банка нет абсолютно ничего. Переход на некую "центро-карту" займёт многие годы, а передавать свои системы в дар банки не станут -- придётся чем-то компенсировать. В целом это феерическое безумие, никто такое не захочет, потому что все не только проиграют, но и назад вернуть уже не получится -- всё сломается.

Переход на некую "центро-карту" займёт многие годы

Date: 2016-09-12 19:00 (UTC)- От силы год. Пример: Украина за 1 год ввела спецсчета НДС. У всех плательщиков налога открыты счёта по налогу в самом казначействе. Понятно, это не тотал-клиенты, но и Украина не имеет тех возможностей, что Штаты.

Re: Переход на некую "центро-карту" займёт многие годы

Date: 2016-09-13 01:29 (UTC)- все банковские системы -- по сути весь код банковских контуперов;

- все клиентские системы -- все платёжные, отчётные и прочие программы, состыкованные с банковскими;

- все законы, регулирующие действие банков, и весь код для реализации этого.

Вот это годы.

no subject

Date: 2016-09-12 20:32 (UTC)Тогда и смысла в гарантии обмена на золото нет. Вот в рекламных ссылках справа висит неплохая статья как менялась финансовая система в 20-м веке, от золотого стандарта до Бреттон-Вудской системы, затем ее банкротства и перехода на Ямайскую систему с рождением нефтедоллара http://so-l.ru/news/show/noviy_raund_globalnoy_neftyanoy_igri_chast_ix (начиная со строчки "Долларовый финансовый мир")

> Вы в курсе что почти все "обладатели золота" в системе LBMA никогда его не видели и не увидят?

Я в курсе про физическое и монетарное золото и прочее, да.

> А в Шанхае оно реальное

Толку то, если его нельзя вывозить? Как средство сбережения - имеет ограничение по месту расположения, как мера стоимости - нет, золото в случае наступившего песца может как улететь в цене в небеса так и наоборот обесцениться вслед за основными валютами.

> Ага, то есть когда ФБР продавало с аукциона кучу биткоинов, это они честно намайнили

Дак причем тут биткойны? Если фбр хлопнули барыг и отжали счета с биткойном, а затем решили присвоить их себе, то точно также они же могли бы присвоить себе и обычную валюту и золото и что угодно еще. Биткойн тут вообще не причем. Ну а в наши времена, когда за тобой может следить даже камера с монитора и смартфона-айфона, переговоры пишутся, провайдеры хранят логи посещения сайтов каждым клиентом, мобила отслеживает твое местоположение в режиме реального времени, все покупки по кредитной карте заносятся в базу данных, в ряде городов повсюду камеры и уже тестируются программы автоматического распознования лиц, то силовики по сути итак обладают колоссальным потенциалом для поиска кого угодно и где угодно. В такой ситуации наивно думать, что анонимность биткойна может спасти в случае противозаконных сделок без применения других мер предосторожности.

> Эти бумажки принимаются к оплате во всей юрисдикции

Именно что максимум - к оплате в юрисдикции конкретного национального государства, если это не основные резервные валюты. А счет в криптовалюте везде и всегда повсюду с тобой, без комиссий, национальных границ, возможности блокировки счета по требованию налоговой или еще какой угодно ерунды. Достаточно лишь доступа к интернету и все.

> но для меня это игровая валюта

Все сегодняшние валюты по сути игровые. У меня знакомые вон в онлайн играх через магазин виртуальную голду за реальные рубли и евро продают, еще один знакомый делает ставки на матчи киберспортсменов и даже чо то поднимает там, наплодилось куча площадок для онлайн переводов с любого счета на счет от пейпела и вебмани до киви, яндексмани и т.д., и почти на все это можно заказать кредитку и затем обналичить через банкоматы, есть люди, которые за комиссионные переведут почти что угодно и куда угодно. Вот это просто пример разнообразия финансовых инструментов, далеких от высоких материй с биржевыми играми, от банального форекса до сложных финансовых инструментов.

> Все системы... поддерживаются и завязаны на банки. У центрального банка нет абсолютно ничего.

Все это решается при необходимости сперва приказом центробанка создать у себя параллельно общую базу счетов на все физические и юридические лица, имеющие счета в банках подотчетной юрисдикции, банки обязуются предоставить все данные и наладить систему отчета о транзакциях с этих счетов. А далее банки можно будет выпнуть, как лишнее колесо в созданной системе. Ну либо начать рубить им хвосты - сперва запрет на расчетно-кассовые счета для физических лиц(параллельно с созданием электронной валюты от центробанка), затем разделение на кредитные и инвестиционные, аудит, реструктуризация и т.д.

> назад вернуть уже не получится

А это уже зависит от целей. Если центробанки решили слить банкиров и назначить их виновными за очередной кризис, заодно под шумок списав на них все долги - то зачем будет что-либо возвращать? Просто на смену Ямайской финансовой системе придет новая, историки потом ей тоже имя придумают какое-нибудь. Ну и понятно что делаться все будет постепенно, путем согласований и утрясания спорных моментов, как и Бреттон-Вудская система тоже умирала несколько лет, там и доллар успели от золота отвязать и нефтедоллар родился и контуры будущей евровалюты обрисоваться успели, пока шел переход.

no subject

Date: 2016-09-13 02:04 (UTC)Обесцениться золото может только в одном случае: коллапс цивилизации и гибель миллиардов в Азии. В этом случае вовсе не золото будет главной проблемой владельца, а национальные валюты прекратят своё существование вместе с их нациями.

Биткоины по анонимности чуть хуже бумажных валют: специально нашли -- забрали, случайно заметили -- забрали, узнали о применении -- приравняли к обычным со всеми юридическими последствиями. А хуже тем что биткоин заперт в инете, где найти можно не только физически, но и глобально, анализируя пакеты в траффике магистральных каналов, а это уже не анонимность.

> А счет в криптовалюте везде и всегда

Вы забываете что говорите о "картеле банков", потому счёт в их криптовалюте везде и всегда останется внутри системы этого картеля банков. Как и любой счёт в банке, его можно отслеживать, блокировать и потрошить. Это фишки в казино, на которых нет имени владельца, но сам владелец в казино, обмен фишек производится в казино, по правилам казино, и перед камерами казино. Потому это игровая валюта -- внутри игры и по правилам игры.

> А далее банки можно будет выпнуть, как лишнее колесо в созданной системе.

Чтобы это сделать, нужна не просто копия базы банков, а копия всей инфраструктуры банков вместе со всем обслуживающим её персоналом. На это потребуются годы, и всё это время система должна будет продолжать работу. Я слабо представляю как это сделать без глобальных перебоев, каждый из которых вызовет панику у банков, и возврат к прошлой системе. Например, платил по счетам, и получилось что попал в праздничное время. Банк предупредил что будет перерыв в проведении платежей на это время, и все платежи пройдут при возобновлении работы. Платёж прошёл, но я увидел что он прошёл дважды, то есть у меня сняли сумму дважды, или мне так показалось. Начал выяснять, банк начал выяснять, и ушла неделя чтобы выяснить что платёж прошёл как следовало, а вот в базе он записан дважды, потому что ошибка в программе. А теперь представьте что таких платежей миллионы в секунду, и из-за ошибки возник хаос в масштабе всей экономики, с переливом на глобальную. Это момент на уровне 2008 года, когда просто отключили систему от мира, но та система была чисто финансовой и её можно было отключить, а у нас речь о платёжной системе экономики. Думаю банки сделают так чтобы выпнуть их было крайне непросто -- все технические возможности для этого у них есть, и не придерёшься, потому что задача колоссально сложная и масштабная одновременно.

no subject

Date: 2016-09-13 14:21 (UTC)На сегодня золото является точно таким же торгуемым биржевым товаром, как и нефть, металлы, валюты и т.д. Случись кризис - цена на золото будет точно также скакать, как и на прочие биржевые товары. Современное золото не подходит для обеспечения "меры стоимости" или расчетной единицы.

Приводил ведь ссылку на статью, почитайте. После второй мировой сложилась уникальная ситуация - в США скопилось порядка 20 тысяч тонн золота, а страны Европы и Япония были разрушены войной, их золотой запас был ничтожен на фоне США. Поэтому, была создана система, когда доллар привязали к тройской унции, а остальные валюты привязали к доллару.

НО уже к 1960-ым страны Европы и Япония восстановили свои экономики, а золотой запас в США уменьшился до 9 тысяч тонн, потом нарисовался Де Голль с пароходиками с требованием обмена долларов на физическое золото, за Францией свои пароходики прикатила Германия и Никсону пришлось сперва вводить мораторий на обмен на золото а затем отвязывать доллар от золото. Как раз с этим связан расцвет монетаризма, когда экономическая мысль стала обосновывать, что валюты есть по сути такой же торгуемый биржевой товар, как и нефть, газ, металлы, зерно и т.д. Так на смену Бреттон-Вудской системе пришла Ямайская система. А доллар, как мировую валюту, спасло рождение системы нефтедоллара, когда после сделки Киссинджера с саудовскими шейхами нефть Саудовской Аравии стала торговаться лишь за доллары, а на излишки денег саудовские шейхи стали покупать бумаги американского казначейства. Затем к этой системе присоединились остальные страны ОПЕК.

Современный Китай и близко не похож на США после ВОВ - он не является единственной неразбомбленной страной, у него нет такого золотого запаса, плюс остальная мировая экономика не уничтожена, а вполне себе функционирует. Я не вижу как юань и сертификаты Шанхайской биржи смогут стать единственной мировой валютой, по аналогии с долларом после ВОВ.

> биткоин заперт в инете

Ну безопасность в интернете - это уже другой разговор.

> Вы забываете что говорите о "картеле банков"

Выше речь была о существующих сегодня криптовалютах. Если(когда) появятся криптовалюты от банковских картелей - нужно будет посмотреть как они будут устроены. Банкам тоже нужно будет давать стимулы, чтобы люди начали переходить на их криптовалюты, так что вряд ли они будут вводить жесткие привязки и просить большую комиссию. В общем то сегодня люди все чаще начинают использовать криптовалюты как раз чтобы избежать привязки к центробанкам, возможным блокировкам счетов и т.д.

> Чтобы это сделать, нужна не просто копия базы банков, а копия всей инфраструктуры банков

Тут автоматизация шагает семимильными темпами, банки сокращают отделения, персонал, все больше развивается интернет-банкинг, онлайн-консультации и так далее. Вполне возможно, что через несколько лет останутся лишь банкоматы-терминалы и "виртуальные приемные" в небольших городах например, все остальное будет идти через сеть. А отделения банки оставят лишь в крупных городах. И даже в этом случае сегодняшнее количество банков - излишне избыточное, оно должно быть уменьшено на порядок.

Греф вон выступал недавно:

"Глава Сбербанка Герман Греф предрек кардинальные трансформации в финансовой сфере благодаря шеринговой экономике. В течение трех-пяти лет традиционный банковский сектор полностью преобразится, считает глава крупнейшей российской кредитной организации.

«Будет сломлен полностью банковский сектор в ближайшие годы. Не в 10 лет, в три года, в пять лет», — спрогнозировал глава Сбербанка...

С похожим прогнозом 21 июля выступил глава департамента финансовых технологий Банка России Вадим Калухов. Он считает, что из-за внедрения новых технологий половина отделений банков по всему миру закроется в течение ближайших 10 лет, а их сотрудники останутся без работы.

В апреле вице-президент Сбербанка Андрей Шаров говорил, что к 2026 году банки исчезнут из-за развития технологий. «Через 10 лет, боюсь, банков не будет, и мне некуда будет идти на работу. " - https://clck.ru/A6ygL

> Думаю банки сделают так чтобы выпнуть их было крайне непросто

Разумеется. Вряд ли банки согласятся тихонько умереть без борьбы. Вот как один из вариантов выхода они и рассматривают криптовалюты.

no subject

Date: 2016-09-12 14:25 (UTC)Количество золота в природе следует сравнивать с количеством денег в природе - с ДБ.

Агрегаты М1 и выше - долги. Они имеют свойство погашаться и взаимозачитываться - клиринг.

no subject

Date: 2016-09-12 16:20 (UTC)Криптовалюты в этом смысле проще - их можно сделать просто мерой стоимости чего либо, расчетной единицей, как переводной рубль СЭВ, а можно сделать и полноценной валютой, с функцией обмена и сбережения.